Credito d’imposta ACE – Cos’è?

Introduzione

La Compensazione dei crediti ACE, è un meccanismo finanziario Italiano progettato per fornire vantaggi fiscali alle aziende.

L’ACE, che sta per “Ammortamento dei costi di acquisizione di immobilizzazioni materiali e immateriali”, si traduce nell’ammortamento quindi proprio dei costi di acquisizione di beni materiali e immateriali. Questo meccanismo consente alle imprese di compensare alcune spese relative all’acquisizione di beni con il proprio reddito imponibile.

L’obiettivo è incoraggiare gli investimenti, favorendo la crescita e lo sviluppo economico. Le aziende ammissibili alla Compensazione dei crediti ACE possono sfruttare questo sistema per ridurre il proprio reddito imponibile considerando una parte dei costi di acquisizione degli asset. Ciò include macchinari, attrezzature, proprietà intellettuale e altri investimenti qualificanti. L’importo ammissibile è calcolato sulla base di una percentuale predeterminata applicata al valore dei beni. È essenziale che le aziende esplorino attentamente le normative relative alla Compensazione per garantire la conformità e massimizzare i vantaggi.

Questo processo prevede una documentazione accurata dei costi di acquisizione degli asset e il rispetto di criteri specifici delineati dalle autorità fiscali. L’attuazione della Compensazione richiede un approccio strategico, considerando le implicazioni finanziarie a lungo termine per l’azienda. Il coinvolgimento di esperti finanziari o consulenti fiscali può essere determinante per ottimizzare i vantaggi e garantire la corretta aderenza al quadro giuridico. In sostanza la compensazione ACE costituisce uno strumento prezioso per le imprese in Italia per migliorare la propria posizione finanziaria sfruttando i benefici fiscali associati alle acquisizioni di beni. Comprendere le complessità di questo meccanismo è fondamentale per le aziende che cercano di prendere decisioni informate e sfruttare le opportunità che offre per una crescita sostenibile.

Definizione

L’ACE consiste in una variazione assoluta in diminuzione della base imponibile IRES pari al rendimento nozionale prefissato per la variazione del capitale proprio. Il concetto di rendimento nozionale introdotto dall’ACE è rappresentato da un rendimento forfettario stabilito per legge.

Funzionamento

L’ACE consiste in una variazione assoluta in diminuzione della base imponibile IRES pari al rendimento nozionale prefissato per la variazione del capitale proprio. Il concetto di rendimento nozionale introdotto dall’ACE è rappresentato da un rendimento forfettario stabilito per legge.

Per i soggetti IRES, ai sensi dell’articolo 5 del D.L. 6 dicembre 2011, n. 201 (c.d. «Decreto ACE»), la variazione in aumento del capitale proprio rilevante è l’incremento rispetto al patrimonio netto esistente alla chiusura dell’esercizio in corso, con esclusione dell’utile di esercizio. L’articolo 7 del D.L. 24 aprile 2017, n. 50, aveva, inizialmente, modificato il meccanismo di calcolo della base ACE, prevedendo che ai fini della determinazione dell’base imponibile, assumessero rilevanza solo gli incrementi e i decrementi patrimoniali rilevanti verificatesi negli ultimi cinque esercizi.

In sostanza, veniva eliminato il riferimento fisso al capitale proprio esistente alla data del 31 dicembre 2010, introducendo una base mobile, costituita dalla variazione in aumento del capitale proprio rispetto a quello esistente alla chiusura del quinto esercizio precedente a quello per il quale si applicava il beneficio dell’ACE.

A titolo esemplificativo, la variazione del capitale proprio nel 2017 doveva essere valutata non rispetto al capitale proprio esistente al 31 dicembre 2010, bensì a quello esistente al 31 dicembre 2012, mentre nel 2018 il capitale proprio di riferimento sarebbe dovuto essere quello esistente alla fine del 2013.

L’incremento del capitale proprio cui applicare il rendimento figurativo è determinato dalla somma algebrica, se positiva, tra gli elementi indicati ai commi 2 e 3, dell’articolo 5 del Decreto 3 agosto 2017 (c.d. «Decreto di attuazione»), riguardanti rispettivamente gli elementi positivi e gli elementi negativi in variazione del capitale.

In ciascun esercizio la variazione in aumento non può, comunque, eccedere il patrimonio netto risultante dal relativo bilancio, ad esclusione delle riserve per acquisto di azioni proprie. Tale disposizione appare senza dubbio penalizzante per le società con perdite ripetute, ove i soci abbiano provveduto ad effettuare appositi versamenti a

copertura delle stesse.

Nelle situazioni in cui si provvede a coprire un eventuale deficit patrimoniale (patrimonio netto negativo), nonostante i maggiori versamenti effettuati, sarà agevolata la sola parte che eccede il sottozero. I soggetti con periodo d’imposta superiore o inferiore all’anno solare devono far riferimento a quanto chiarito dalla C.M. 12/E/ 2014 secondo la quale, nell’ipotesi in cui il periodo di imposta sia superiore o inferiore ad un anno, il capitale proprio deve essere ragguagliato alla durata del periodo stesso, al fine di rendere tale variazione omogenea con il coefficiente di rendimento nozionale determinato su base annuale.

Il meccanismo generale di applicazione dell’agevolazione prevede:

- determinazione del reddito complessivo netto;

- determinazione dell’incremento ACE per l’esercizio di riferimento;

- se l’importo della agevolazione ACE supera il reddito complessivo netto, (in generale) l’eccedenza di rendimento nozionale può essere riportata nei periodi d’imposta successivi, senza alcun limite quantitativo e temporale;

- utilizzo dell’eccedenza come credito d’imposta, non solo ai fini dell’IRES, ma anche ai fini dell’IRAP (a decorrere dal periodo di imposta 2014).

L’agevolazione ACE, dunque, non è scomputata nel quadro RF, del modello dichiarativo di riferimento, come una qualsiasi variazione in diminuzione del reddito imponibile, ma viene considerata nel quadro RN a riduzione del reddito complessivo netto dichiarato.

Questa distinzione diventa fondamentale, se coordinata con le novità introdotte in materia di deducibilità delle perdite fiscali: il passaggio dal quadro RF al quadro RN permette di scomputare perdite fiscali su un importo maggiore (80% del reddito imponibile al lordo dell’ACE), consentendo successivamente all’ACE stessa, la possibilità di ridurre ulteriormente il reddito imponibile netto, fino all’azzeramento della base imponibile IRES.

Quest’ultima possibilità non sarebbe stata possibile se si fosse mantenuta la collocazione dell’ACE nel quadro RF alla stregua di una semplice variazione in diminuzione. Con questa modifica, il legislatore ha così conferito all’ACE una valenza speciale, portando un maggior vantaggio ai contribuenti che ne beneficiano.

Principali aspetti da attenzionare: - Se la durata del periodo d’imposta è differente dai 12 mesi, la variazione in aumento deve essere ragguagliata alla durata del periodo stesso.

- Per le imprese di nuova costituzione, tutto il patrimonio netto di costituzione rientra tra gli incrementi rilevanti ai fini dell’ACE.

- La deduzione ACE non può eccedere il reddito imponibile netto (al netto di eventuali perdite fiscali) dell’esercizio di riferimento.

- L’eccedenza è deducibile dal reddito imponibile netto dei periodi d’imposta successivi, senza limiti temporali e quantitativi.

Infine l’agevolazione può essere goduta:

- oltre che come deduzione dal reddito imponibile secondo la disciplina ordinaria,

- anche quale credito d’imposta che può essere utilizzato in compensazione, richiesto a rimborso o ceduto a terzi. Al momento diversamente dal superbonus 110% il Credito ACE è in libera circolazione, ovvero può essere ceduto più volte.

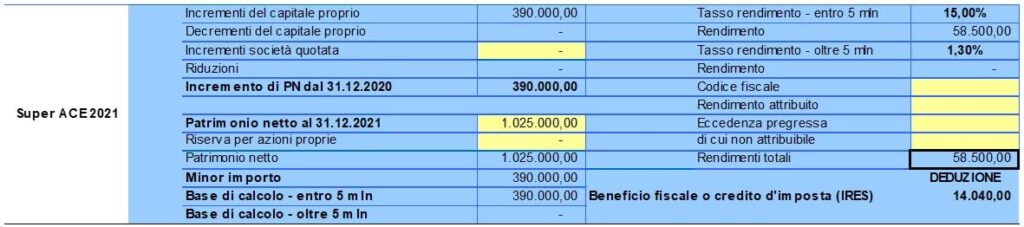

Esempio di calcolo Società di capitali

Per le società di capitali il credito d’imposta viene calcolato applicando al rendimento nozionale l’aliquota IRES in vigore, pari al 24%. Nell’esempio che segue viene ipotizzato che la base di calcolo, ovverosia l’incremento di capitale proprio realizzato, sia pari a € 390.000,00.

A tale importo viene applicata l’aliquota agevolata pari al 15% ottenendo in tal modo un rendimento nozionale pari a € 58.500,00.

Ai fini del calcolo del credito d’imposta è necessario applicare al rendimento nozionale così ottenuto l’aliquota IRES, il risultato sarà pertanto pari a € 14.040,00 (58.500 * 24%).

Compilare il Modello di Comunicazione del credito d’imposta ACE

Ai fini della compilazione del Modello “Comunicazione per la fruizione del credito d’imposta ACE” sarà necessario compilare la sezione “Determinazione del credito d’imposta” indicando:

- la natura giuridica della società (codice “Tipo soggetto”);

- le date di inizio e di fine periodo d’imposta;

- la base di calcolo (ovverosia l’incremento di capitale proprio realizzato) pari a € 390.000,00;

- il rendimento nozionale pari a € 58.500,00;

- l’importo del credito d’imposta pari a € 14.040.

Di seguito viene riportato un esempio di compilazione del modello sulla base dei dati sopra esposti:

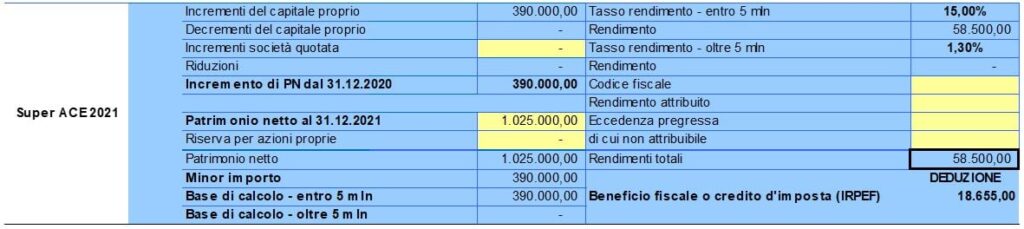

Esempio di calcolo Società di persone

Per le società di persone il credito d’imposta viene calcolato applicando al rendimento nozionale le aliquote IRPEF per scaglioni in vigore, pari al:

- 23% per gli importi sino a € 15.000,00;

- 27% per gli importi compresi tra € 15.001,00 sino a € 28.000,00;

- 38% per gli importi compresi tra € 28.001,00 sino a € 55.000,00;

- 41% per gli importi compresi tra € 55.001,00 sino a € 75.000,00;

- 43% per gli importi oltre € 75.000,00.

Nell’esempio che segue viene ipotizzato che la base di calcolo, ovverosia l’incremento di capitale proprio realizzato, sia pari a € 390.000,00.

A tale importo viene applicata l’aliquota agevolata pari al 15% ottenendo in tal modo un rendimento nozionale pari a € 58.500,00.

Ai fini del calcolo del credito d’imposta è necessario applicare al rendimento nozionale così ottenuto le aliquote IRPEF per scaglioni, il risultato è pertanto pari a € 18.655,00.

Come si compila il Modello di Comunicazione del credito d’imposta ACE

Ai fini della compilazione del Modello “Comunicazione per la fruizione del credito d’imposta ACE” sarà necessario compilare la sezione “Determinazione del credito d’imposta” indicando:

- la natura giuridica della società (codice “Tipo soggetto”);

- le date di inizio e di fine periodo d’imposta;

- la base di calcolo (ovverosia l’incremento di capitale proprio realizzato) pari a € 390.000,00;

- il rendimento nozionale pari a € 58.500,00;

- l’importo del credito d’imposta pari a € 18.655.

Di seguito viene riportato un esempio di compilazione del modello sulla base dei dati sopra esposti:

Vendi i tuoi Crediti ACE

Noi della Tedesco Consulting come consulenti d’impresa acquistiamo crediti fiscali per le esigenze di liquidità della tua azienda, operando con qualsiasi tipo di realtà imprenditoriale, sia con imprese in situazione economico-patrimoniale complessa, sia con imprese in situazione economico-patrimoniale positiva.

Collaboriamo attivamente con società di mediazione creditizia, società di revisione, broker assicurativi, commercialisti con cui individuare e strutturare operazioni di acquisizione pro soluto di posizioni creditorie vantate da piccole e medie imprese e liquidazioni volontarie.